Налоговый вычет — это что-то, о чем многие слышали, но не всегда понимают, что это такое и как его получить. Возврат денег при покупке квартиры — вот о чем мы поговорим сегодня. Что такое налоговый вычет, как его подавать и когда он возвращается? Ответы на эти и многие другие вопросы найдутся в нашей статье.

Возможно, вы уже задались вопросом, что такое налоговый вычет и как он связан с покупкой квартиры. В документах мы можем видеть, что налоговый вычет представляет собой снижение суммы налогооблагаемой базы, что фактически означает уменьшение налоговых обязательств перед государством. Когда именно возникает такая возможность и за какой период вычет может быть использован? Конечно же, все зависит от того, кто и сколько заплатил налогов.

Кто имеет право на вычет

В статье «Налоговый вычет при покупке квартиры» мы уже поговорили о том, что такое налоговый вычет и как его можно использовать при покупке жилья. Теперь давайте разберемся, кто имеет право на этот вычет.

Налоговый вычет может быть получен лицами, которые приобретают квартиру или долю в квартире в собственность. Таким образом, право на вычет имеют:

- Физические лица, которые приобретают квартиру в собственность на территории Российской Федерации.

- Физические лица, которые приобретают долю в квартире в собственность на территории Российской Федерации.

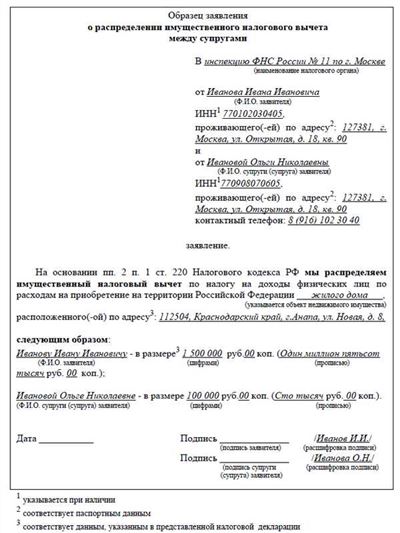

Для того чтобы получить налоговый вычет, необходимо подать заявление в налоговую инспекцию и предоставить определенные документы. Какие документы нужны и куда подавать заявление, рассмотрим ниже.

- На какой период можно получить налоговый вычет?

- Сколько времени занимает рассмотрение заявления?

- Как посчитать размер налогового вычета?

- Может ли налоговая инспекция отказать в предоставлении вычета?

О этих и других вопросах мы поговорим в следующих разделах статьи «Налоговый вычет при покупке квартиры».

Как посчитать налоговый возврат

Для того чтобы узнать, какой налоговый возврат можно получить при покупке квартиры, необходимо провести расчет

Сколько налогового вычета имеет право налогоплательщик?

- Кто имеет право на налоговый вычет? Право на налоговый вычет имеют граждане, приобретающие квартиру (или долю в квартире) для проживания или сдачи в аренду.

- Как посчитать, сколько налогового вычета может получить? Сумма налогового вычета зависит от стоимости приобретаемого жилья и налоговой базы.

Когда и куда подавать документы?

- Один раз за период можно воспользоваться налоговым вычетом при покупке квартиры. Для этого необходимо подать декларацию в налоговую инспекцию в течение года после приобретения жилья.

- Какие документы можно использовать? Для подтверждения права на налоговый вычет необходимо предоставить договор купли-продажи, выписку из реестра прав, платежные документы и другие документы, подтверждающие факт покупки квартиры.

Как посчитать налоговый возврат?

- Определите сумму налогового вычета, которую вы имеете право получить.

- Проверьте, сколько налога вы заплатили в течение налогового периода.

- Вычитайте сумму налогового вычета из суммы налога, чтобы получить итоговую сумму налогового возврата.

Поговорим о документах

Когда вы решите использовать налоговый вычет при покупке квартиры, вам придется подготовить некоторые документы. Налоговая служба хранит свои правила и требования, поэтому важно знать, какие документы и куда подавать.

Первым шагом будет подготовка необходимых документов. Какие документы могут пригодиться и где их можно получить? Что такое налоговый вычет и как его можно посчитать? Давайте разберемся вместе.

- Какие документы подавать?

- Договор купли-продажи квартиры или иной подтверждающий документ, на основании которого вы приобрели недвижимое имущество.

- Свидетельство о государственной регистрации права собственности на приобретенное имущество.

- Документы, подтверждающие фактические затраты на приобретение или строительство недвижимости.

- Справки о размере налоговых вычетов, полученных ранее (если таковые имеются).

- Другие документы, требуемые налоговым органом.

- Куда подавать документы?

- Какой период вычета можно использовать?

- Как посчитать налоговый вычет?

- Сколько времени занимает рассмотрение документов?

- Кто имеет право на налоговый вычет?

- Может ли налоговая организация отказать в вычете?

Когда вы решите воспользоваться налоговым вычетом, вам потребуется подготовить следующие документы:

Подавать документы на получение налогового вычета необходимо в налоговую инспекцию по месту вашей регистрации.

Вычет за покупку квартиры можно использовать один раз в течение жизни. При этом, можно воспользоваться вычетом как при покупке новостройки, так и при покупке вторичного жилья.

Размер налогового вычета рассчитывается исходя из указанных вами затрат на приобретение или строительство недвижимости. Точные правила расчета налогового вычета устанавливаются в каждом конкретном случае налоговой службой.

Срок рассмотрения документов на получение налогового вычета зависит от налоговой инспекции и может составлять от нескольких дней до нескольких месяцев.

Право на налоговый вычет при покупке квартиры имеют граждане Российской Федерации, приобретающие недвижимость для себя или своих близких. Важно учесть, что налоговый вычет не применяется при покупке коммерческой недвижимости.

Да, налоговая инспекция может отказать в предоставлении налогового вычета, если у вас имеются нарушения или некорректности в предоставленных документах, или если вы не соответствуете требованиям, установленным законодательством.

За какой период возвращается вычет?

Поговорим о том, за какой период можно получить возврат налогового вычета при покупке квартиры и кто имеет право на его использование. Налоговая система предоставляет возможность налогоплательщикам вернуть часть денег, уплаченных в бюджет при покупке недвижимости. Однако, чтобы воспользоваться этим правом, необходимо знать некоторые детали и соблюсти определенные требования.

Какой период можно учесть при подаче документов на налоговый вычет? Сколько можно получить возврат? Куда обращаться и что делать, если налоговая инспекция отказывает в вычете? Все эти вопросы мы рассмотрим в данном разделе.

Хотя налоговое законодательство предусматривает возможность использования вычета на протяжении нескольких лет, на практике наиболее часто подается заявление на получение вычета за бытовые и транспортные расходы в течение отчетного года. Однако, есть исключения, когда между моментом покупки квартиры и подачей заявления проходит более одного налогового периода.

Если речь идет о налоговом возврате за предыдущий год, то подача документов должна происходить не позднее 30 апреля следующего года. В противном случае, право на получение вычета будет утрачено.

Стоит отметить, что налоговый вычет при покупке квартиры может быть отказан, если вы приобрели недвижимость не для себя, а на имя другого лица. Для получения вычета вы должны быть собственником или соискателем прав на объект недвижимости.

Чтобы рассчитать возврат по налоговому вычету при покупке квартиры, нужно знать как учитываются расходы и какие ограничения действуют. Обычно, возврат рассчитывается процентным соотношением и может составлять определенную сумму в зависимости от стоимости квартиры и суммы уплаченного налога.

| Стоимость квартиры | Процентная ставка возврата |

|---|---|

| До 2 млн. рублей | 13% |

| Свыше 2 млн. до 3 млн. рублей | 6,5% |

| Свыше 3 млн. рублей | 0 |

Куда подавать документы?

Чтобы получить налоговый вычет при покупке квартиры, необходимо обратиться в налоговую инспекцию. В зависимости от вашего региона, узнайте адрес и контактные данные местного налогового учреждения.

Налоговый вычет – это возможность получить часть денег, уплаченных налогов за определенный период, обратно в бюджет. В случае покупки квартиры, граждане имеют право на налоговый вычет.

Теперь рассмотрим, какие документы необходимо собрать для подачи заявления:

- Свидетельство о государственной регистрации права собственности на квартиру.

- Договор купли-продажи квартиры или иной документ, подтверждающий сделку.

- Справка о стоимости приобретенного жилья.

- Копия паспорта.

- Реквизиты банковского счета для получения возврата.

Рекомендуется также проверить период, за который вы имеете право на налоговый вычет. Это может быть годом, двумя или более, в зависимости от законодательства вашей страны.

Как правило, документы можно подавать налоговой путем личного посещения, по почте или через электронную систему подачи деклараций. При подаче заявления лично в налоговую инспекцию обязательно возьмите с собой все необходимые документы в оригинале и их копии.

Иногда возникает вопрос, могут ли отказать в предоставлении налогового вычета. Да, такое возможно, если найдены какие-либо нарушения в предоставленных документах или если вы не соответствуете определенным требованиям, таким как срок владения недвижимостью или размер приобретенного жилья.

Теперь, когда вы знаете, какие документы необходимы для получения налогового вычета и куда их подавать, вы можете приступить к оформлению своего запроса на возврат налогов!

Какой вычет можно получить и какие документы нужны?

Для того чтобы получить налоговый вычет при покупке квартиры, необходимо собрать определенный пакет документов. В первую очередь, потребуется купля-продажа квартиры, а также документы, которые подтверждают право собственности на нее. Важно отметить, что налоговая инспекция имеет право запросить дополнительные документы, такие как договоры, справки о доходах и другие документы, для подтверждения информации, указанной в декларации.

Когда можно воспользоваться налоговым вычетом?

На право использовать налоговый вычет при покупке квартиры имеют граждане Российской Федерации, достигшие 18-летнего возраста. Покупка квартиры должна осуществляться для проживания в ней собственником. Также есть ряд ограничений: вычет можно получить только один раз за период отчетности, но не более одной квартиры; вычет возможен только при покупке жилого помещения; вычет не предоставляется при покупке квартиры, которая была куплена до 2014 года, и др.

Куда обратиться для получения налогового вычета?

Для получения налогового вычета необходимо обратиться в местное отделение налоговой инспекции либо через государственные сервисы онлайн подачи деклараций.

Раз, когда можно получить налоговый вычет, за покупку квартиры?

Размер налогового вычета при покупке квартиры рассчитывается исходя из стоимости приобретаемого жилого помещения. Максимальная сумма вычета составляет 2 млн рублей. При этом, размер вычета зависит от стоимости квартиры и может составлять от 10% до 30% от ее стоимости.

Сколько раз в год можно подавать документы для получения налогового вычета?

Документы для получения налогового вычета подаются один раз в период отчетности. В настоящее время период отчетности – это календарный год, то есть декларация должна быть подана не позже 30 апреля следующего года после года приобретения квартиры.

Кто может быть отказано в получении налогового вычета?

В определенных случаях налоговая инспекция может отказать в предоставлении налогового вычета. Это может произойти, если информация, указанная в декларации, окажется неверной или не подтвержденной. В таком случае, налоговая инспекция может потребовать дополнительные документы и провести дополнительную проверку.