Налоговый вычет за обучение — это возможность сэкономить налоги и получить денежное поощрение от государства за свое образование. Оформление налогового вычета за обучение — одна из наиболее популярных форм налоговых льгот в России. Но какие документы нужны для получения вычета и какую сумму можно получить? Все это вы узнаете в данной статье.

Во-первых, необходимо знать, по каким случаям можно получить налоговый вычет за обучение. Вариантов несколько: обучение в учебном заведении, обучение в организациях дополнительного образования или профессионального обучения, а также обучение на курсах повышения квалификации. В каждом из этих случаев есть свои особенности и необходимые документы для получения вычета.

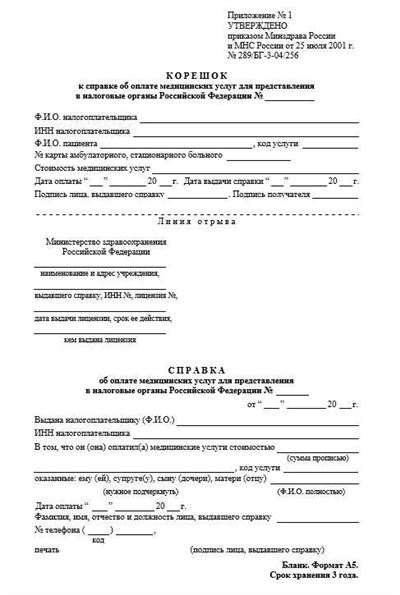

Для оформления налогового вычета за обучение необходимо предоставить следующие документы: копию паспорта, копию трудовой книжки, договор об оплате обучения или справку о стоимости обучения, а также справку о доходах и удержанных налогах по форме 2-НДФЛ. Кроме того, при оформлении вычета за обучение в учебном заведении, потребуется предоставить копию диплома о высшем или среднем профессиональном образовании.

Какие размеры налогового вычета за обучение? Общая сумма вычета составляет до 120 000 рублей в год на каждого члена семьи. При этом, вычет можно получить только после окончания обучения. В случае обучения в организациях дополнительного образования или профессионального обучения, сумма вычета составляет до 50 000 рублей в год. Если же речь идет о курсах повышения квалификации, то размер вычета может составлять до 20 000 рублей в год.

Как получить налоговый вычет за обучение?

Есть несколько способов получения налогового вычета за обучение. Рассмотрим, какие бывают варианты и какой из них можно предпочесть.

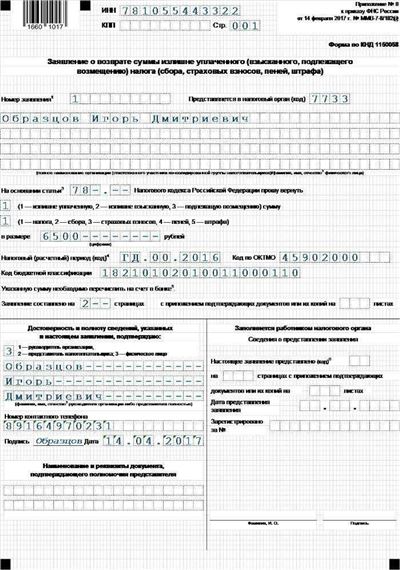

- Форма 3-НДФЛ: один из самых популярных способов получить вычет – это подать заявление налоговой инспекции с помощью формы 3-НДФЛ. Этот вариант подходит для большинства случаев и дает возможность получить вычет в полном размере.

- Список необходимых документов: для получения налогового вычета за обучение при подаче заявления по форме 3-НДФЛ потребуется предоставить следующие документы:

- Заявление налогоплательщика;

- Копия трудового договора;

- Копия договора об образовании;

- Оригиналы и копии справок об обучении и оплате;

- Копия паспорта налогоплательщика;

- Копия свидетельства о рождении ребенка (при обучении ребенка).

- Оформление вычета за образование: для оформления налогового вычета за образование нужно заполнить соответствующую графу в декларации по налогу на доходы физических лиц (Форма 3-НДФЛ). При заполнении декларации необходимо указать сумму потраченных денег на обучение, которую вы хотите вернуть в качестве налогового вычета.

- Кто может получить налоговый вычет за обучение?: налоговый вычет за обучение может получить любой налогоплательщик, который потратил деньги на свое образование или образование своих детей. В случае обучения ребенка, налоговый вычет может получить только один из родителей.

- Каких размеров может быть вычет за обучение?: размеры налогового вычета за обучение могут быть разными и зависят от суммы, потраченной на обучение, а также от налоговой базы налогоплательщика. Обычно размер вычета составляет не более 120 000 рублей или 50% от суммы потраченных денег.

Документы, сумма, как подать заявление 3-НДФЛ

Для получения налогового вычета за обучение необходимо предоставить несколько документов. В зависимости от случая вычета и размера, возможно потребуется специфический список документов. Рассмотрим основные варианты и необходимые документы для получения налогового вычета за обучение.

1. Общие условия для получения налогового вычета за обучение:

- Копия документа, подтверждающего факт обучения. Это может быть договор об образовательных услугах, справка из учебного заведения и т.д.

- Копия паспорта гражданина РФ.

- Заявление о предоставлении налогового вычета.

2. Налоговый вычет за обучение детей:

- Копия свидетельства о рождении ребёнка или иного документа, подтверждающего родство.

- Документы, подтверждающие оплату обучения. Это могут быть квитанции, справки из учебного заведения, договоры и т.д.

3. Налоговый вычет за обучение себя или супруга:

- Документы, подтверждающие оплату обучения. Аналогично, это могут быть квитанции, справки из учебного заведения, договоры и т.д.

- Справка из учебного заведения о ходе обучения и полученных оценках.

Подача заявления на получение налогового вычета осуществляется посредством подачи декларации 3-НДФЛ. В этой декларации необходимо указать информацию о размере полученного дохода, на который требуется получить вычет, а также предоставить указанные выше документы. Декларацию можно подать в налоговую службу как лично, так и электронным способом через специальную систему налоговых деклараций.

Какой вариант получения вычета предпочесть?

Документ, подтверждающий право на налоговый вычет, можно предоставить в налоговую службу двумя способами: при личном обращении в налоговый орган или в электронном виде через специальную систему налоговой.

Чтобы определить, какой вариант получения вычета предпочесть, необходимо учитывать ряд факторов. Во-первых, следует узнать, какие документы необходимы для оформления налогового вычета за обучение. Во-вторых, рассмотреть возможные размеры вычета в зависимости от категории лица, получающего вычет. И, наконец, в-третьих, определиться с тем, какой способ подачи документов предпочтительнее для вас.

Все документы, необходимые для получения налогового вычета за обучение, можно разделить на две категории: общие документы и документы, подтверждающие транспортные расходы. В общий список входят паспорт, документы, подтверждающие статус обучающегося или родителя и т.д. Какие именно документы необходимы, зависит от конкретного случая и вида обучения.

Какой размер налогового вычета за обучение можно получить? Он зависит от нескольких факторов, включая стоимость обучения, доходы налогоплательщика и его родственников, а также другие обстоятельства. Максимальный размер налогового вычета за обучение составляет определенный процент от общей стоимости обучения, но он ограничен определенной суммой.

Кто может получить налоговый вычет за обучение? По закону, подать заявление на получение вычета может родитель, опекун, попечитель или гражданский супруг обучающегося. Также вычет может быть предоставлен самому обучающемуся, если он является налогоплательщиком.

Теперь о выборе способа получения вычета. Если вы предпочитаете удобство и быстроту, можете обратиться в налоговый орган через систему электронного документооборота. Это позволит вам избежать очередей и необязательно будет личное присутствие. Однако, если вам такой способ представляется сложным или вы предпочитаете общение с сотрудниками налоговой службы, всегда можно воспользоваться обычным способом — личное обращение в налоговый орган.

Какие размеры налогового вычета?

Размеры налогового вычета за обучение могут зависеть от различных факторов, таких как статус заявителя и сумма, потраченная на образование.

В зависимости от законодательства вашей страны или региона, вы можете получить налоговый вычет за образование в следующих случаях:

- При обучении в установленных законодательством учебных заведениях, таких как школы, колледжи или университеты

- При получении дополнительного профессионального образования или повышении квалификации

- За обучение вашего ребенка или иждивенца в установленных законодательством образовательных учреждениях

Размеры налоговых вычетов могут быть разными в разных странах и в зависимости от категории затрат.

В некоторых случаях, сумму налогового вычета можно предпочесть, а в каких-то – можно получить только фиксированный размер вычета.

Для получения налогового вычета за обучение, необходимо предоставить определенные документы для оформления заявления. В каждом случае могут потребоваться разные документы.

Существуют различные способы получения налогового вычета: через работодателя, самостоятельно, либо с помощью специализированных служб. Кто может подавать налоговую декларацию и какие документы необходимы в каждом случае, следует уточнить в вашем налоговом управлении.

Оценивая размеры налогового вычета, необходимо заранее узнать какие варианты и в каких случаях вы можем получить вычет. При оформлении заявления следует предоставить все необходимые документы и убедиться в правильности оформления всех документов.

Уровень налогового вычета может варьироваться и изменяется в зависимости от законодательства и регуляций страны вашего проживания.

| Вид вычета | Размер вычета |

|---|---|

| Вычет за обучение в учебных заведениях | В зависимости от потраченной суммы на обучение |

| Вычет за дополнительное профессиональное образование | Фиксированный размер вычета |

| Вычет за обучение детей в установленных образовательных учреждениях | В зависимости от потраченной суммы на обучение |

Перед подачей заявления на получение налогового вычета за обучение, рекомендуется проконсультироваться с налоговым советником или взять консультацию в налоговом управлении, чтобы убедиться в правильности оформления и подачи документов.

Кто может получить налоговый вычет за обучение?

Какие варианты налогового вычета за обучение можно предпочесть? В зависимости от целей и возможностей, каждый человек может выбрать наиболее подходящий для себя способ получения вычета. Ниже приведен список необходимых документов, размеры вычета и какие случаи оформления вычета за обучение могут возникнуть.

- Можно получить налоговый вычет за обучение в случаях, когда физическое лицо принимает участие в программе дополнительного профессионального образования и получает соответствующий документ.

- Также вычет можно получить, если физическое лицо участвует в обучении по программам подготовки или повышения квалификации.

- Другим вариантом получения вычета за обучение является обучение в учебном заведении, которое имеет государственную аккредитацию и выдает государственный документ об образовании.

Какие документы необходимы для получения налогового вычета за обучение?

Для того чтобы получить налоговый вычет за обучение, необходимо предоставить следующие документы:

- Копию документа об образовании (диплом, аттестат и т.д.), подтверждающего получение образования.

- Копию документа, удостоверяющего личность (паспорт).

- Копии документов, подтверждающих оплату обучения (договора, квитанции и т.д.).

Какие размеры налогового вычета за обучение возможно получить?

Размер вычета за обучение может варьироваться в зависимости от вида обучения:

- Для дополнительного профессионального образования и обучения по программам подготовки или повышения квалификации – не более 120 000 рублей в год.

- Для обучения в учебном заведении, имеющем государственную аккредитацию и выдающем государственный документ об образовании – не более 120 000 рублей в год.

Таким образом, налоговый вычет за обучение – это преимущество, которое может быть предоставлено гражданам России, получившим образование в соответствующем учебном заведении или прошедшим дополнительное профессиональное образование или обучение по программам повышения квалификации. Для получения вычета необходимо предоставить определенный набор документов, подтверждающих получение образования и оплату обучения.

Список необходимых документов

Для получения налогового вычета за обучение необходимо предоставить ряд документов. Ниже приведен список основных документов, которые могут понадобиться:

- Заявление на получение налогового вычета. Данное заявление можно получить в налоговой инспекции или скачать с официального сайта налоговой службы.

- Документы, подтверждающие обучение. В зависимости от случая, это может быть договор об обучении, справка из учебного заведения, квитанции об оплате и другие документы.

- Документы, подтверждающие уплату налогов. В их число могут входить расчетный счет или квитанции об уплате налогов за предыдущий год или период.

- Паспорт. Необходимо предоставить паспорт или иной документ, удостоверяющий личность заявителя.

- Копия трудовой книжки / справка с места работы. В некоторых случаях может потребоваться предоставить документы, подтверждающие место работы и доход.

- Иные документы. В зависимости от конкретной ситуации, могут потребоваться и другие документы, уточняйте эту информацию в налоговой инспекции.

Обратите внимание, что размеры налогового вычета за обучение могут зависеть от различных факторов, таких как категория заявителя, вида обучения, суммы затрат на обучение и других факторов. Подробную информацию по этому вопросу можно узнать на официальном сайте налоговой службы или у специалистов в налоговой инспекции.

Способы оформления налогового вычета

При оформлении налогового вычета за обучение есть несколько способов, в зависимости от того, каких вычетов вы хотите получить и какой вариант оформления подходит вам.

Для получения налогового вычета необходимо предоставить определенный список документов, в зависимости от случая:

- За обучение в высшем учебном заведении при подготовке к профессии: копия договора об образовании и/или копия документа об оплате (квитанция, справка из бухгалтерии)

- За профессиональное обучение или повышение квалификации: копия договора об образовании и/или копия документа об оплате (квитанция, справка из бухгалтерии)

- За обучение ребенка в образовательном учреждении: копия договора об образовании и/или копия документа об оплате (квитанция, справка из бухгалтерии) и документ, подтверждающий родство с ребенком

Размеры возможных вычетов и условия получения могут различаться в разных случаях. Например, размер вычета за обучение в высшем учебном заведении может быть до 120 000 рублей в год, если вы были студентом, обучались на бюджетном отделении и получали средний балл не менее 4.5. Кто может получить налоговый вычет за обучение? Любой налогоплательщик, уплативший налог на доходы физических лиц и имеющий документы, подтверждающие обучение.

Для оформления налогового вычета можно воспользоваться электронным способом через налоговую декларацию или обратиться налоговую инспекцию в своем районе.