В настоящее время многие граждане России используют возможность взять кредит для реализации своих задумок и покупки необходимых вещей. Однако не все знают, что при определенных условиях можно получить налоговый вычет за проценты по потребительскому кредиту.

Для получения данной льготы необходимо оформить кредитный договор с банком. При этом важно сохранить все документы, подтверждающие факт получения кредита и уплаты процентов. Общие сведения о вычетах за проценты от НДФЛ можно найти на сайте налоговой службы.

В случае получения налоговой льготы за проценты по кредиту многие граждане сталкиваются с вопросом о том, когда и как можно оформить налоговую вычетную декларацию. Цели и особенности вычета могут быть разные, поэтому важно знать все детали процедуры.

Для того чтобы получить вычет за проценты по потребительскому кредиту, необходимо заполнить декларацию по форме 3-НДФЛ. В данной декларации следует указать все сведения о кредите, а также предоставить документы, подтверждающие выплаты процентов. При этом необходимо учитывать, что нельзя превышать лимит на вычеты, который устанавливается налоговым кодексом.

Процедура возврата процентов по налоговой льготе может занять некоторое время. Важно соблюдать все требования и правила оформления документов, чтобы быть уверенным в получении льготы и возврате процентов. Налоговый вычет за потребительский кредит — это возможность сэкономить средства и получить облегчение в погашении кредитной задолженности.

Налоговый вычет за потребительский кредит

Налоговый вычет за потребительский кредит представляет собой возможность возврата части процентов, уплаченных в рамках потребительского кредита, через налоговую систему. Такой вычет можно оформить при условии, что сведения о получении кредита и отчеты по его погашению будут представлены в налоговую декларацию.

Оформить данный вид налогового вычета можно только в случае, когда цель кредита не связана с получением дохода от предоставления займа, а также если кредит был оформлен на нужды физического лица – для приобретения товаров или услуг.

Особенности налогового вычета за потребительский кредит:

- Вычет возможен только по процентам, уплаченным за общую сумму кредита. Отдельные платежи, такие как ежемесячные взносы на погашение долга, не учитываются при рассчете.

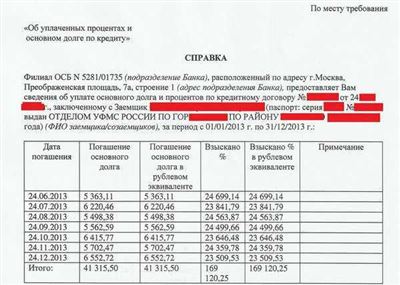

- Для получения налогового вычета необходимо иметь документы, подтверждающие факт получения кредита и его погашение. Обычно это договоры кредита и банковские выписки.

- Налоговый вычет за потребительский кредит можно получить только при наличии направления на вычет от работодателя.

- Вычет возможен только при предоставлении декларации по налогу на доходы физических лиц (НДФЛ).

Когда можно получить вычет за потребительский кредит:

- Вычет по потребительскому кредиту можно получить только после полной выплаты кредита. Рассчитывается он исходя из количества отработанных дней физического лица после получения кредита.

- Для получения вычета налогоплательщик должен предоставить документы, подтверждающие факт погашения кредита и выплату процентов.

- Документы, необходимые для получения вычета, должны быть оформлены в соответствии с требованиями налогового законодательства.

Налоговый вычет за потребительский кредит – это налоговая льгота, которую получают граждане при условии предоставления сведений о получении кредита и его погашении. Для того чтобы получить налоговый вычет за потребительский кредит, необходимо соблюдать ряд условий и предоставить все необходимые документы в налоговую службу.

| Условия получения | Форма вычета | Размер вычета (максимальный) |

|---|---|---|

| Сумма процентов уплаченных по кредиту | Налоговая декларация | 260 000 рублей |

| Цель кредита – не связана с получением дохода | Направление на вычет от работодателя | — |

| Наличие документов, подтверждающих факт получения и погашения кредита | Договоры кредита и банковские выписки | — |

| Предоставление декларации по налогу на доходы физических лиц | НДФЛ | — |

Как вернуть проценты

Когда вы берете потребительский кредит, часть суммы, которую вы погасите, состоит из процентов. Но существуют случаи, когда вы можете вернуть часть этих процентов в виде налогового вычета.

Для получения налогового вычета за проценты по потребительскому кредиту вам необходимо собрать определенные сведения и документы. Во-первых, вы должны иметь общие сведения о кредите: сумму и срок займа, процентную ставку и условия погашения.

Когда вы собрали все необходимые документы, вам следует проверить, на какие льготы и вычеты вы можете претендовать. Обычно налоговые вычеты за проценты по потребительским кредитам предоставляются только при определенных условиях, например, если кредит был получен на приобретение или строительство жилья. Однако, в некоторых случаях вычеты могут быть предоставлены и за другие цели кредита, такие как образование или лечение.

Если у вас есть право на льготу, вы должны заполнить соответствующую форму и предоставить все необходимые документы. Особенности оформления и получения налоговых вычетов могут отличаться в зависимости от региона и законодательства страны. В общем случае, вы должны подать заявление в налоговую службу и предоставить все необходимые документы (например, копию договора кредита, платежные документы и выписки из банковского счета).

После подачи заявления налоговая служба проводит проверку всех предоставленных документов и принимает решение о предоставлении вычета. Если вы имеете право на вычет, сумма процентов будет учтена при расчете налоговой базы, и вам будет начислен возврат налоговых средств. Налоговый вычет за проценты по потребительскому кредиту является важной льготой для многих граждан и может значительно сократить финансовую нагрузку при погашении кредита.

Особенности возврата НДФЛ от займа

Вернуть налоговый вычет за потребительский кредит можно, когда у заемщика имеются на руках соответствующие документы, подтверждающие получение потребительского займа. Но нельзя оформить налоговую льготу, если цели займа не соответствуют требованиям для возврата.

Основными особенностями оформления налогового вычета от потребительского кредита являются:

- Необходимость получения сведений о налоговых вычетах;

- Получение общих сведений о льготах;

- Оформление документов на возврат НДФЛ от потребительского кредита.

Одной из особенностей оформления налогового вычета от потребительского кредита является получение сведений о налоговых вычетах. Для этого заемщик должен обратиться в соответствующую налоговую инспекцию для получения информации о доступных льготах.

Также необходимо получить общие сведения о льготах, которые могут быть применены при возврате НДФЛ от потребительского кредита. В зависимости от целей, налоговый вычет может быть получен различными категориями налогоплательщиков.

Оформление документов на возврат НДФЛ от потребительского кредита также является важной составляющей процедуры. Заемщик должен собрать необходимую пакет документов, подписать заявление на возврат налогового вычета и представить его в налоговую инспекцию.

Документы на налоговую льготу с кредита

Для получения налоговой льготы по потребительскому кредиту необходимо предоставить определенные документы. В данном разделе мы расскажем, какие документы нужно собрать для оформления налогового вычета.

Сведения о займе:

- общие сведения о кредите (сумма, срок, процентная ставка);

- информация о банке, предоставившем кредит;

- договор займа.

О льготе:

- сведения о налоговой льготе (размер вычета, условия получения);

- таблица процентов, указывающая, какой процент суммы кредита можно вернуть с помощью налогового вычета.

Необходимо отметить, что налоговую льготу нельзя оформить отдельно на проценты, взятые в кредит. Льготу можно оформить только на сумму основного долга по кредиту.

Для получения налогового вычета с потребительского кредита, следует:

- Осуществить кредитную операцию в банке.

- Собрать необходимые документы.

- Оформить налоговую льготу на основе предоставленных документов.

- Получать налоговый вычет каждый год, пока не будет полностью возвращена сумма основного долга по кредиту.

Возможность получения налогового вычета с кредита и его особенности зависят от региона и законодательства страны. Поэтому рекомендуем обратиться к специалисту или ознакомиться с вашим местным налоговым кодексом для более детальной информации.

Когда нельзя оформить вычет

Не все потребители кредитов имеют возможность оформить налоговый вычет за проценты. Существует ряд общих и особенных случаев, в которых нельзя получить льготу на основании НДФЛ.

Одной из основных причин, когда нельзя оформить вычет, является отсутствие у заемщика налоговой базы – дохода, от которого можно отчислить часть для получения налоговой льготы. Если заемщик не имеет дохода и не получает документы сведения о доходах, то оформить вычет за потребительский кредит будет невозможно.

- Еще одной причиной, когда нельзя оформить вычет, является наличие других льгот и вычетов, которые перекрывают возможность получения налоговой льготы за проценты по потребительскому кредиту. Если заемщик уже получает другую льготу или вычет, которая позволяет снизить налоговую базу, то оформить вычет за кредит по ндфл будет невозможно.

- Также в некоторых случаях, когда не удается оформить вычет, это может быть связано с особенностями целей получения кредита. Например, если целью займа является приобретение недвижимости, то налоговый вычет можно оформить только на основании ФЗ «О налоге на доходы физических лиц».

Возможность получения льготы от потребительского кредита

Особенности налоговых вычетов связаны с общими правилами налогообложения и не могут применяться во всех случаях. Информация о возможности получения вычета, сроке и способе возврата процентов должна быть предоставлена банком или другим финансовым учреждением, предоставляющим кредит.

- Сведения о потребительском кредите: перед оформлением займа необходимо ознакомиться с условиями предоставления кредита, в том числе с указанием на возможность получения налоговой льготы.

- Сведения о цели получения кредита: для получения налоговой льготы необходимо иметь информацию о цели кредита. В некоторых случаях налоговые льготы не предоставляются при получении кредита на определенные цели, например, на покупку недвижимости или автомобиля.

- Сведения о форме налоговой льготы: оформить налоговую льготу можно при помощи налоговой декларации или при подаче заявления в налоговый орган. Некоторые банки предоставляют возможность оформить вычеты автоматически через систему налогового вычета.

Когда налоговую льготу нельзя получить?

- В случае, если у вас не было потребительского кредита в прошлом году или сумма процентов не превышает установленный порог.

- При отсутствии необходимых документов и сведений о получении кредита.

- Если потребительский кредит был получен на запрещенные цели или условия, исключающие возможность получения налоговой льготы.

Возможность получения налоговой льготы по потребительскому кредиту зависит от общих законодательных требований и условий, установленных налоговыми органами. Важно заранее ознакомиться с правилами и условиями, чтобы в случае необходимости иметь возможность оформить вычеты по кредиту на основе существующих возможностей.