В ходе бухгалтерского учета организаций возникает необходимость проведения расчетов и взносов по налогам и страховым взносам. Одной из важных задач бухгалтеров является заполнение промежуточного ликвидационного баланса, который позволяет учесть все финансовые операции и получить корректную информацию о прибыли и убытках.

Заполнение промежуточного ликвидационного баланса в программе 1С: Бухгалтерия 3.0 требует аккуратности и внимания к деталям. В процессе работы с балансом необходимо учитывать все доходы и расходы организации, проводить правильные расчеты по налогам и страховым взносам, а также учесть возможные изменения в законодательстве и бухгалтерской отчетности.

Важно помнить, что заполнение промежуточного ликвидационного баланса в 1С: Бухгалтерии 3.0 — это ответственная задача, требующая профессиональных навыков и знаний. Ошибки в балансе могут привести к неправильной оценке прибыли или убытка организации, а также к нарушению законодательства и возникновению финансовых проблем.

Для успешного заполнения промежуточного ликвидационного баланса в 1С: Бухгалтерии 3.0 рекомендуется проводить регулярные анализы и расчеты прибыли и убытка, следить за изменениями в налоговом и бухгалтерском законодательстве, а также консультироваться с опытными специалистами в этой области.

Инструкция по заполнению промежуточного ликвидационного баланса в 1С: Бухгалтерии 3.0

Промежуточный ликвидационный баланс в 1С: Бухгалтерии 3.0 используется для учета движения средств по взносам и расчетам с организациями, а также для расчета налога на прибыль и страховым взносам.

Для заполнения промежуточного ликвидационного баланса в 1С: Бухгалтерии 3.0 выполните следующие шаги:

- Откройте программу 1С: Бухгалтерия 3.0 и выберите соответствующую базу данных.

- В разделе «Бухгалтерия» выберите «Журналы» и перейдите в «Ликвидационные балансы».

- Создайте новый документ промежуточного ликвидационного баланса и заполните необходимые поля, такие как дату и номер документа.

- Перейдите на вкладку «Содержание» и начните заполнять таблицу с данными о взносах и расчетах с организациями. Укажите сумму взносов и расчетов в соответствующих ячейках.

- В следующей таблице укажите данные о прибыли и налоге на прибыль. Заполните соответствующие ячейки суммами прибыли и налога на прибыль.

- Завершите заполнение промежуточного ликвидационного баланса, указав сведения о страховых взносах. Заполните соответствующие ячейки суммами страховых взносов.

- Проверьте правильность заполнения данных в таблице и сохраните документ промежуточного ликвидационного баланса.

По завершении заполнения промежуточного ликвидационного баланса в 1С: Бухгалтерии 3.0 можно использовать полученные данные для анализа финансового состояния организации и последующих отчетов.

Важно помнить, что правильность заполнения промежуточного ликвидационного баланса в 1С: Бухгалтерии 3.0 имеет большое значение для точности отчетных данных и своевременного проведения бухгалтерского учета.

Промежуточный ликвидационный баланс: понятие и основные принципы

Основными принципами заполнения промежуточного ликвидационного баланса являются:

- Учет прибыли и убытков — в процессе ликвидации организации необходимо учитывать все доходы и расходы, полученные или понесенные в результате деятельности. Прибыль или убыток отображается в отчете о финансовых результатах и влияет на формирование остаточной стоимости имущества.

- Учет взносов — организация может получать взносы от участников, внесенные для покрытия расходов по ликвидации. Эти взносы также учитываются и отображаются в промежуточном ликвидационном балансе.

- Расчет налогов — в процессе ликвидации организация обязана уплачивать налоги и сборы в соответствии с действующим законодательством. Отражение налоговых обязательств также является важной частью промежуточного ликвидационного баланса.

Заполнение промежуточного ликвидационного баланса является ответственной задачей, требующей тщательного анализа финансовой деятельности и правильного учета всех доходов, расходов, взносов и налоговых обязательств. Точное и своевременное заполнение баланса позволяет предоставить достоверную информацию о финансовом состоянии организации в процессе ее ликвидации.

Процесс заполнения промежуточного ликвидационного баланса в 1С: Бухгалтерии 3.0

Процесс заполнения промежуточного ликвидационного баланса в программе 1С: Бухгалтерия 3.0 проходит следующим образом:

- Откройте программу 1С: Бухгалтерия 3.0 и выберите нужную организацию.

- Перейдите в подсистему «Бухгалтерия предприятия» и выберите раздел «Финансовый учет».

- В меню выберите пункт «Отчетность» и откройте форму «Баланс».

- В форме «Баланс» выберите нужную дату для составления промежуточного ликвидационного баланса.

- Нажмите на кнопку «Заполнить» и система автоматически заполнит промежуточный ликвидационный баланс на основе данных, которые были внесены в систему ранее.

- Проверьте правильность заполнения баланса и внесите необходимые корректировки, если это требуется.

- После проверки и корректировки баланса, сохраните его и отправьте налоговым органам и органам страхового надзора.

Важно отметить, что заполнение промежуточного ликвидационного баланса требует внимательного отношения и точности, так как отчет будет использоваться для расчетов налогов и страховых взносов в организации.

Требования к оформлению промежуточного ликвидационного баланса

Для правильного заполнения промежуточного ликвидационного баланса необходимо следовать определенным требованиям по его оформлению. Во-первых, баланс должен быть составлен по данным бухгалтерской отчетности организации, которая должна соответствовать действующему законодательству. Все данные должны быть точными и достоверными.

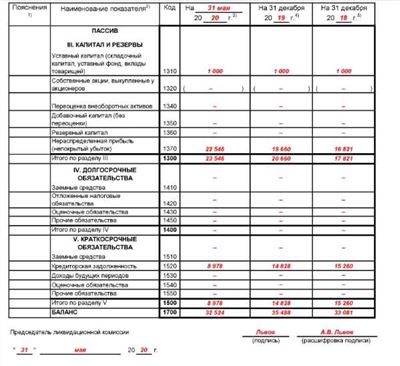

Во-вторых, в промежуточном ликвидационном балансе должны быть указаны все активы и обязательства организации. Активы включают денежные средства, товарно-материальные ценности, нематериальные активы и другую имущество, принадлежащее организации. Обязательства включают задолженности по кредитам, займам, налогам, страховым и другим платежам.

Для удобства чтения и понимания информации, активы и обязательства в промежуточном ликвидационном балансе следует расположить в виде таблицы. В таблице необходимо указать наименование активов и обязательств, их сумму, а также указать, по каким статьям их следует отразить в бухгалтерии.

Особое внимание при заполнении промежуточного ликвидационного баланса следует уделить расчету прибыли организации. Прибыль должна быть правильно распределена между собственным капиталом и резервным фондом, а также должна быть учтена налоговая и страховая нагрузка.

В итоге, правильное оформление промежуточного ликвидационного баланса в программе 1С: Бухгалтерия 3.0 является важным шагом для обеспечения точности финансовой отчетности организации и правильного расчета налогов и страховых взносов.

Налог на прибыль организации: основные аспекты

Расчет налога на прибыль включает в себя учет и анализ доходов, расходов и прочих финансовых операций организации за отчетный период. Кроме этого, к налогу на прибыль учитываются также налоговые льготы и преимущества, предоставляемые организации в соответствии с законодательством.

- Ставка налога на прибыль устанавливается государством и может изменяться каждый год. Обычно эта ставка составляет определенный процент от общей прибыли организации.

- Налог на прибыль вносится в бюджет в течение года в несколько этапов. Обычно организации уплачивают авансовые платежи каждый квартал и досрочные платежи в конце года.

- Расчет налога на прибыль включает в себя учет всех доходов и расходов организации, в том числе доходов от реализации товаров и услуг, доходов от внереализационных операций, расходов на заработную плату и амортизационных отчислений.

- Организации имеют право на получение налоговых вычетов и льгот в соответствии с законодательством. Это могут быть вычеты на детей, на затраты на развитие науки и технологий, на инвестиции в производственный сектор и т.д.

| Показатель | Сумма, руб. |

|---|---|

| Общая прибыль | 1 000 000 |

| Расходы организации | 700 000 |

| Налоговая база | 300 000 |

| Ставка налога | 20% |

| Сумма налога | 60 000 |

Расчет налога на прибыль является сложным процессом, требующим внимательного анализа и учета всех финансовых операций организации. Неверный или неправильно составленный расчет может привести к штрафам и финансовым потерям. Поэтому важно вести учет и расчеты по налогу на прибыль с учетом всех требований и норм законодательства.

Налог на прибыль: понятие и принципы расчета

Расчет налога на прибыль основывается на концепции налогооблагаемой базы, которая представляет собой сумму прибыли организации после вычета всех расходов, не подлежащих налогообложению. Налоговая база может включать в себя доходы от продажи товаров или услуг, финансовые доходы от инвестиций, а также прочие доходы.

Принципы расчета налога на прибыль:

- Принцип всесторонней прибыли: налоговая база должна учитывать все сферы деятельности организации и отражать ее общую прибыль;

- Принцип гармонизации счетов: налоговые счета организации должны отражать фактическую прибыль по бухгалтерии, но с учетом налоговых корректировок;

- Принцип адекватности налоговому измерению: налоговая база должна быть адекватной и справедливой аналогичной прибыли, которую организация может получить;

- Принцип прогрессивного налогообложения: налог на прибыль может быть расчетом по прогрессивному шкале, в котором ставка налога увеличивается с ростом прибыли организации;

- Принцип справедливого распределения: налог на прибыль должен быть справедливо распределен между организациями, учитывая их финансовое положение и объем прибыли.

Расчет и уплата налога на прибыль является обязанностью каждой организации и предусматривает соблюдение ими соответствующих налоговых законов и правил. Это позволяет государству получать средства на развитие и поддержку экономики, а организациям — обеспечивать законное участие в формировании бюджета через уплату налоговых взносов.

Расчет налога на прибыль организации в 1С: Бухгалтерии 3.0

При расчете налога на прибыль организации в программе 1С: Бухгалтерия 3.0 необходимо учесть различные параметры и обязательства. В первую очередь, необходимо определить базу налогообложения, которая утверждается налоговыми органами и зависит от чистой прибыли компании за отчетный период.

Для расчета налога на прибыль организации в 1С: Бухгалтерии 3.0 необходимо учесть следующие составляющие:

- Доходы, полученные организацией за отчетный период;

- Расходы, понесенные организацией за отчетный период;

- Страховые взносы организации;

- Промежуточные результаты ликвидационного баланса.

При расчете налога на прибыль в 1С: Бухгалтерии 3.0 особое внимание уделяется расчету страховых взносов организации. Данные о взносах на социальное страхование пенсионеров, социальное страхование от временной нетрудоспособности, медицинское страхование и социальное страхование от несчастных случаев на производстве должны быть правильно учтены для определения суммы налога на прибыль.

В программе 1С: Бухгалтерия 3.0 доступны все необходимые инструменты и функции для корректного расчета налога на прибыль организации. Важно правильно настроить и заполнить соответствующие документы, чтобы обеспечить точность расчетов и предоставить полный и достоверный отчет для налоговых органов.

Для более подробной информации по расчету налога на прибыль в программе 1С: Бухгалтерия 3.0 рекомендуется обратиться к документации или получить консультацию специалистов в данной области.

Расчет по страховым взносам: важные аспекты

Организации обязаны уплачивать страховые взносы в соответствующие фонды, такие как Пенсионный фонд, Фонд социального страхования и Федеральный фонд обязательного медицинского страхования. Расчет страховых взносов выполняется на базе доходов организации. Основными критериями расчета являются заработная плата работников и иные выплаты, которые облагаются страховыми взносами.

- Страховые взносы рассчитываются на основании социального тарифа, который устанавливается государством.

- Организации обязаны рассчитывать и уплачивать налог на прибыль отчисления по страховым взносам в соответствии с действующим законодательством.

- Расчет страховых взносов осуществляется каждый месяц по итогам расчетного периода.

Обязательно включи дополнительные аспекты расчета по страховым взносам, такие как учет лимитов страховых взносов для разных категорий работников, учет льгот и льготных периодов, использование программных средств для автоматизации расчета. Также упомяни о необходимости внесения изменений в программу «1С: Бухгалтерия 3.0» для корректного расчета страховых взносов.

| Наименование | Сумма, руб. |

|---|---|

| Заработная плата | 100 000 |

| Иные выплаты | 10 000 |

| Общая сумма доходов | 110 000 |

| Страховые взносы (30%) | 33 000 |

Важно отметить, что расчет по страховым взносам может быть сложным и требовать обращения за консультацией к специалистам в области бухгалтерии и налогообложения. Однако, благодаря программе «1С: Бухгалтерия 3.0» можно значительно упростить этот процесс и сократить время, затрачиваемое на расчеты и заполнение документов.

В заключение, необходимо отметить, что правильный и своевременный расчет по страховым взносам является важным аспектом бухгалтерского учета организации и позволяет избежать штрафных санкций со стороны налоговых органов.