Выездная налоговая проверка – это проверка налоговых обязательств предприятия прямо на его месте нахождения. Такая проверка может быть назначена налоговым органом для проверки правильности исчисления и уплаты налоговой суммы. Она проводится сотрудниками налогового органа, которые приезжают на предприятие и осуществляют проверку соответствующих документов и бухгалтерии.

Процедуры при выездной налоговой проверке могут затягиваться на длительное время, в зависимости от сложности проверки и объема предоставляемой документации. Во время проверки могут возникнуть различные вопросы и запросы со стороны налоговых инспекторов, которые требуют быстрого реагирования со стороны предприятия. Кроме того, во время проверки могут возникать необходимость предоставления дополнительной информации или документации, что также может затянуть процедуру проверки.

Выездная налоговая проверка: срок проведения, порядок приостановления, решения и результат

Однако часто такие проверки затягиваются и могут занимать продолжительное время, что вызывает возможные неудобства для проверяемых объектов. Почему это происходит и как правильно осуществляется выездная налоговая проверка?

- Сроки проведения выездной налоговой проверки. Обычно они не должны превышать 3 месяцев.

- Порядок приостановления выездной налоговой проверки. В определенных случаях, проверка может быть приостановлена по решению налогового органа.

- Принимаемые решения и результаты выездной налоговой проверки. По итогам проверки налоговый орган принимает решение и выносит налоговый акт, который может быть обжалован в соответствующем порядке.

Порядок проведения выездной налоговой проверки

В случае назначения выездной налоговой проверки, она проводится на основании соответствующего решения налогового органа. Решение о проведении проверки должно быть направлено налогоплательщику не позднее, чем за 3 дня до начала проверки. При этом в решении указывается место, дата и время начала проверки.

Проверку может проводить комиссия, состоящая из сотрудников налоговой инспекции. Они имеют право требовать от предпринимателя предоставление всех необходимых документов и информации, связанной с его деятельностью. Кроме того, налоговые инспекторы могут осуществлять осмотр помещений, хранящихся товаров или материалов, а также оборудования и машин, используемых в ходе предпринимательской деятельности.

Важно отметить, что налогоплательщик обязан предоставить все запрашиваемые документы и информацию, а также содействовать в проведении проверки. При этом, в случае отказа или препятствия проверки, налоговые органы имеют право применить меры принуждения, вплоть до привлечения к уголовной ответственности.

После проведения выездной налоговой проверки, налоговый орган принимает решение о ее результате. Если в ходе проверки будут выявлены нарушения, может быть принято решение о привлечении налогоплательщика к административной ответственности или об обнаруженном налоговом правонарушении будет составлен протокол.

В итоге, порядок проведения выездной налоговой проверки предусматривает осмотр помещений, запрос документов и информации, а также принятие решения о результате проверки. Необходимо отметить, что процедура данной проверки может затягиваться, особенно в случае выявления нарушений или несоответствий в документах и информации, предоставленной налогоплательщиком.

Сроки проведения выездной налоговой проверки

Порядок проведения выездной налоговой проверки предусматривает определенные сроки, но сроки проведения такой проверки могут затягиваться в зависимости от различных факторов. Почему процедуры проверки могут затягиваться?

Возможные причины затягивания проверки:

- Недостаток квалифицированных сотрудников налоговых органов, что приводит к задержкам в обработке документов и проведении проверок.

- Сложность дела или большой объем информации, который требуется проанализировать для выявления налоговых нарушений.

- Задержки со стороны налогоплательщика: отсутствие необходимых документов, неправильное оформление документации и другие проблемы, которые затрудняют проведение проверки.

Стоит отметить, что срок проведения выездной налоговой проверки может варьироваться в каждом конкретном случае. Однако, в соответствии с законодательством, налоговый орган должен завершить проверку в течение 3 месяцев с момента ее начала, если иное не предусмотрено законом. Если по каким-либо причинам проверка продлевается, налогоплательщику должны быть предоставлены соответствующие объяснения и уведомления о продлении срока проведения проверки.

Важно отметить, что результаты выездной налоговой проверки фиксируются в соответствующих решениях налогового органа. В случае обнаружения налогооблагаемым лицом налоговых нарушений, могут быть применены штрафы и иные санкции, предусмотренные налоговым кодексом.

Порядок приостановления выездной налоговой проверки

При проведении выездной налоговой проверки могут возникнуть различные сложности или непредвиденные обстоятельства, из-за которых процедура проверки может затягиваться или быть приостановлена.

Почему возможно приостановление выездной налоговой проверки? Основной причиной может стать отсутствие необходимых документов или информации, а также то, что проверяемое лицо не является доступным для осуществления проверки. При отсутствии необходимой информации или возникновении других объективных причин, проверка может быть приостановлена до момента предоставления необходимых документов или устранения препятствий.

Если в ходе проверки выявляются нарушения, такие как недостоверность представленной отчетности или неуплата налогов, налоговый орган может составить решение о возложении обязанности устранить эти нарушения на проверяемое лицо. В этом случае проверка также может быть приостановлена до исполнения данного решения.

Порядок приостановления выездной налоговой проверки предусматривается налоговым законодательством и включает следующие шаги:

- Составление акта о приостановлении проверки. В этом акте должны быть указаны причины приостановления проверки, а также период времени, на который она приостанавливается.

- Уведомление проверяемого лица о приостановлении проверки. Проверяемое лицо должно быть уведомлено о приостановлении проверки в письменной форме либо в электронном виде.

- Предоставление необходимых документов или устранение препятствий. Проверяемое лицо должно представить все необходимые документы или устранить препятствия, в связи с которыми была приостановлена проверка.

- Возобновление проверки. После предоставления необходимых документов или устранения препятствий налоговый орган принимает решение о возобновлении проверки и уведомляет об этом проверяемое лицо.

Таким образом, порядок приостановления выездной налоговой проверки предусматривает ряд процедур и шагов, которые нужно выполнить для урегулирования ситуации, возникшей в ходе проведения проверки. Это позволяет обеспечить соблюдение процессуальных прав проверяемых лиц и обеспечить эффективность проведения налогового контроля.

Решения по результатам выездной налоговой проверки

По результатам выездной налоговой проверки инспектор налоговой службы принимает решение о правомерности действий контролируемого лица или о выявленных нарушениях. Такие решения обычно требуются для определения дальнейших шагов по взысканию налоговых обязательств от налогоплательщика.

Почему решения по результатам выездной налоговой проверки могут затягиваться? При проведении проверки могут возникнуть различные трудности или сложные ситуации, которые требуют дополнительного времени для выработки решения. Кроме того, инспектор может обнаружить новые факты, требующие более тщательного анализа.

При принятии решения по результатам выездной налоговой проверки инспектор может вынести следующие возможные решения:

- О правомерности действий контролируемого лица: Если в ходе проверки не были выявлены нарушения или было подтверждено, что действия лица соответствуют требованиям налогового законодательства, инспектор принимает решение об отсутствии нарушений.

- О выявленных нарушениях: Если в ходе проверки были выявлены нарушения, инспектор принимает решение о назначении штрафов, санкций или требованиях о восстановлении правонарушившихся лиц в правах.

Решения по результатам выездной налоговой проверки обычно оформляются в письменной форме и направляются контролируемому лицу в установленные сроки. Эти решения могут быть обжалованы налогоплательщиком в соответствии с законодательством.

Важно отметить, что решения по результатам выездной налоговой проверки имеют важное значение для налогоплательщика, поскольку они могут повлечь за собой финансовые последствия и требования к исправлению нарушений или уплате дополнительных налоговых обязательств.

Результаты выездной налоговой проверки

После завершения выездной налоговой проверки налоговый орган выносит решение о результатах проверки. Оно может быть положительным или отрицательным в отношении налогоплательщика.

Почему некоторые проверки затягиваются? При проведении выездной налоговой проверки могут возникнуть сложности, которые требуют дополнительного времени для их разрешения. Это может быть связано с обширностью и сложностью учетной документации, наличием спорных вопросов или необходимостью дополнительных исследований и инспекций.

- Возможные результаты проверки:

- Положительный результат. Если в результате проверки налоговый орган не выявил нарушений или несоответствий в деятельности налогоплательщика, решение о результатах проверки будет положительным. В этом случае налогоплательщику не требуется оплата дополнительных налогов, пени или штрафов.

- Отрицательный результат. Если в результате проверки налоговый орган выявил нарушения или несоответствия в деятельности налогоплательщика, решение о результатах проверки будет отрицательным. В этом случае налогоплательщику может потребоваться уплата дополнительных налогов, пени или штрафов.

- Частично положительный результат. В редких случаях решение о результатах проверки может быть частично положительным. Это означает, что налоговый орган признал наличие нарушений или несоответствий, но только в определенных аспектах деятельности налогоплательщика. В таком случае, налогоплательщику может потребоваться уплата дополнительных налогов, пени или штрафов только по этим аспектам.

Важно отметить, что налогоплательщик имеет право оспорить решение налогового органа в судебном порядке, если он не согласен с результатами проверки.

Почему проверки затягиваются

Вторая причина затягивания проверок — процедуры, которые необходимо выполнить в рамках проверки. Налоговые инспекторы должны следовать определенным процедурам, включая составление актов, запросы дополнительных документов, объяснение нарушений и т.д. Все это может занять значительное время и привести к задержке в проведении проверки.

- Сложность проверяемого объекта

- Необходимость выполнения процедур

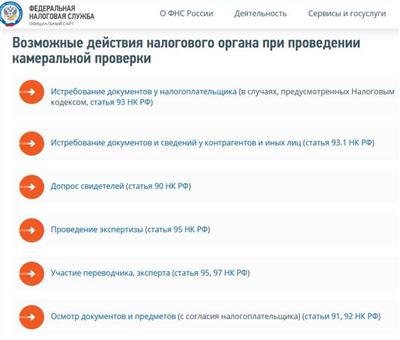

Процедуры, возможные при выездной налоговой проверке

При выездной налоговой проверке органы налоговой службы осуществляют наблюдение за деятельностью организации или индивидуального предпринимателя на месте их осуществления. Это позволяет более детально и полно выявить возможные налоговые нарушения и подтвердить легальность учета и уплаты налогов.

Почему проведение выездной налоговой проверки может затягиваться? Основной причиной затягивания проверки является необходимость проводить дополнительные проверочные процедуры, такие как обследование места осуществления предпринимательской деятельности, оценка состояния материальных ценностей, проведение аудита финансового состояния и т.д. Кроме того, могут возникнуть проблемы с доступом к необходимым документам или информации, что также может затянуть процесс проверки.

- При выездной налоговой проверке могут быть проведены следующие процедуры:

- Обследование места осуществления предпринимательской деятельности – органы налоговой службы могут проверить соответствие фактической деятельности организации или индивидуального предпринимателя заявленной при регистрации. Они могут проверить наличие оборудования, необходимого для осуществления деятельности, условия труда сотрудников, организацию производства и складского хранения;

- Оценка состояния материальных ценностей – органы налоговой службы проводят проверку наличия, состояния и ценности материальных активов организации или индивидуального предпринимателя, таких как здания, оборудование, товары, сырье и материалы. При несоответствии фактических данных данным в учетной системе органы могут считать это нарушением учетной политики;

- Аудит финансового состояния – органы налоговой службы могут провести аудит бухгалтерской и финансовой отчетности для проверки достоверности данных и соответствия учетных записей установленным требованиям.

Возможные процедуры, проводимые при выездной налоговой проверке, направлены на выявление налоговых нарушений, а также на установление легальности организации учета и уплаты налогов.