Возмещение НДС — это особая процедура, принимаемая налоговыми органами для рассмотрения расчетов о возмещении средств НДС. Чтобы получить возмещение, предприятие должно заполнить определенные бухгалтерские документы, оформить проводки, и предъявить их на проверку налоговой службе. Кто может получить возмещение НДС и как это сделать? В данной статье мы разберем особенности процесса получения возмещения НДС и предоставим несколько практических примеров.

Одной из особенностей процедуры возмещения НДС является возможность получить возмещение по косвенным налогам. Это означает, что если предприятие приобрело товары или услуги, на которые был уплачен НДС, то при наличии правильно оформленной документации и проводок, можно получить возмещение части или полной суммы налога. Для этого необходимо соответствующим образом заполнить книгу учета полученного и предъявленного НДС, а также вести детальный учет материалов и товаров, по которым было произведено возмещение.

Почему стоит обратить внимание на возмещение НДС? Оно позволяет предприятию существенно снизить налоговую нагрузку и возвратить ранее уплаченные налоги.

Почему могут отказать

Прежде чем погрузиться в тонкости возмещения НДС, необходимо уяснить, что отказ в возмещении НДС может произойти по нескольким причинам.

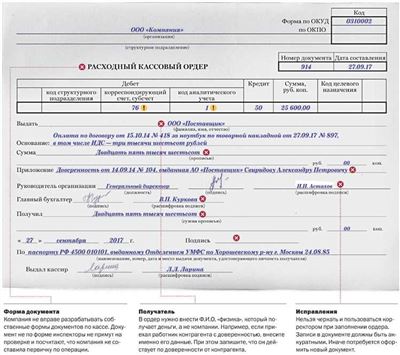

- Неправильное оформление документов — одна из самых распространенных причин отказа в возмещении НДС. Каждая покупка, при которой возможно получение НДС, должна быть оформлена соответствующим образом. Это включает в себя правильное заполнение «входного» расчета, предъявленного постепенно косвенного налогового вычета, а также формируемые поступления и проводки.

Если вы заполнили документы неправильно, возникает риск отказа в возмещении НДС. Важно особо отметить, что фискальная служба не признает типовые бухгалтерские документы, составленные без учета особенностей конкретной организации.

- Недостаточная информация о проводках и расчетах — другая распространенная причина отказа в возмещении НДС.

На самом деле, очень важно следить за тем, чтобы каждая покупка и каждая услуга, предоставленная организацией, была правильно оформлена и осуществлена.

Кроме того, необходимо быть внимательным при заполнении «входного» расчета, чтобы избежать ошибок и учесть все расчеты НДС.

В случае, если фискальная служба обнаружит недостаточные или ошибочные данные при проверке проводок, сделанных для возмещения НДС, может быть отказано в осуществлении вычета.

- Нарушение требований предъявления документов — основная причина отказа в возмещении НДС, связанная с документами.

Фискальная служба может отказать в возмещении НДС, если обнаружит, что организация не предоставила все требуемые документы или предоставила их не своевременно. К примеру, если предъявлены копии, а не оригиналы документов, или если документы поступили после истечения срока на предъявление.

Однако, если отказ в возмещении произошел по причине неправильного оформления или недостаточной информации о проводках и расчетах, организация может исправить документы и повторно предъявить их для проверки.

Типовые бухгалтерские проводки по возмещению НДС

Для оформления возмещения НДС необходимо собрать определенный комплект документов, расчетов и формируемых документов. Возмещение НДС может быть получено в виде вычета из входного НДС на основании документов, которые были предъявлены налоговому органу.

Особенности проводок по возмещению НДС связаны с тем, что они принимаются в окружении различных видов документов, связанных с приобретением товаров и услуг. Если кто-то забыл предоставить документы, либо они не были правильно оформлены, налоговый орган вправе отказать в возмещении НДС.

- При поступлении налогового заключения о возмещении налогов должна проводиться запись в книгу материальных ценностей и услуг «входного» налогового заключения о возмещении. Данный документ представляет собой расчет входного НДС по приобретенным товарам и услугам.

- Предъявленный налоговому органу документ предшествует поступлению товаров и услуг. Этот документ принимается для проверки и заполнения материалов по возмещению НДС.

- Проводки последующего возмещения НДС, включая проводки по вычету НДС из авансов, осуществляются на основании предъявленного налоговому органу документа «входного» налогового заключения о возмещении.

Для возмещения НДС важно заполнить все необходимые документы и правильно сделать все бухгалтерские проводки.

| Вид | Счет | К подсчету бухгалтерских проводок |

|---|---|---|

| Покупка товаров и услуг | 60, 68 | Счета на оплату приобретенных товаров и услуг |

| Поступление ДС по возмещению НДС | 51 | Выписка из банка, подтверждающая поступление ДС |

| НДС на продукцию или услугу | 68 | Вычисление НДС по приобретенной продукции или услугам |

| НДС, уплаченный по авансу | 68 | НДС, уплаченный по авансам в кассу предприятия или на счет продавца поставщика товаров и услуг |

| Платеж по 51 счету | 50 | Оплата ДС по возмещению НДС из банка |

Проводки по возмещению НДС варьируются в зависимости от особенностей каждой ситуации. Например, в случае отказа в возмещении НДС, проводка может быть сделана на счет «998» — «Недостоверность информации».

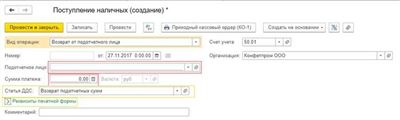

Особенности заполнения документов по поступлению материалов в С

При поступлении материалов или товаров в организацию возникает необходимость правильно заполнить документы для осуществления возмещения НДС. В данном разделе мы рассмотрим особенности заполнения документов по поступлению материалов в С и проведем практические примеры.

Что нужно учесть при заполнении документов:

- Проверить правильность заполнения «входного» НДС при принятии товаров или услуг;

- Проверить соответствие предъявленного документа нормам по НДС;

- Не отказать в возмещении НДС на основании формы предъявленного документа;

- Проверить возможность предъявления НДС к вычету.

Рассмотрим особенности заполнения документов по поступлению материалов в С:

- Оформление НДС в книге покупок и формирование необходимых проводок при поступлении материалов или услуг;

- Особенности заполнения документов и расчета НДС при поступлении товаров или услуг, предъявляемых к вычету и возмещению. Как правильно заполнить документы для осуществления возмещения НДС;

- Что делать, если возникли ошибки и случилось неверное поступление материалов (товаров, услуг);

- Примеры типовых ситуаций, когда предъявленный НДС не подлежит возмещению или вычету;

- Кто платит налоги? Как заполнить документы при поступлении авансов;

- Особенности заполнения документов при поступлении косвенных материалов или услуг.

При заполнении документов необходимо учитывать указанные особенности и следовать требованиям налогового законодательства. Только так можно гарантировать правильность заполнения документов и осуществление возмещения НДС без проблем.

Продолжение статьи в следующем разделе: «Оформление НДС в книге покупок и формирование необходимых проводок при поступлении материалов или услуг».

Не принимаемый к вычету НДС

В бухгалтерской практике существуют особенности, которые могут привести к отказу в возмещении предъявленного НДС. Для того чтобы оформить возврат НДС, необходимо правильно сформировать книгу покупок или книгу продаж.

Что может стать причиной отказа в возмещении НДС?

- Недостаточное количесто документов. В случае отсутствия необходимых документов (например, счет-фактуры от поставщика) налоговый орган может отказать в возмещении НДС.

- Неверный расчет НДС. Ошибка при рассчете суммы НДС или неправильное указание ставки НДС может стать причиной отказа в возмещении.

- Отсутствие подтверждения поступления материалов или товаров. Если бухгалтерские документы не подтверждают поступление материалов или товаров, то налоговая инспекция может отказать в возмещении НДС.

- Нарушение сроков подачи декларации. При несоблюдении сроков подачи декларации налоговый орган может отказать в возмещении НДС.

- Отсутствие правильного заполнения декларации. Если декларация заполнена неправильно, то возникает риск отказа в возмещении НДС.

Проверка расчета «входного» НДС предъявленного к вычету в С

Основными документами, подтверждающими право на вычет НДС, являются: накладная, счет-фактура, акт (иной документ) о выполнении работ, оказании услуг, по поступлению товаров и материалов, счет-фактура по получению авансового платежа.

При возмещении НДС предприятие может столкнуться с ситуацией, когда С ГНО по какой-то причине отказала в возмещении части НДС, который предъявлен к вычету в С. Но, кто и почему оформил к нему отрицательное заключение?

Прежде всего, следует отметить, что С ГНО принимает во внимание бухгалтерские документы, которые предъявляются предприятие вместе с заявлением о возмещении НДС. Если эти документы не соответствуют установленным требованиям, то С ГНО принимаемый к вычету НДС может отказать.

Далее в рассмотрение принимается справочная информация о бухгалтерских документах, формируемых для заполнения вычета по НДС.

- Акт (иной документ) о выполнении работ, оказании услуг, по поступлению товаров и материалов.

- Бухгалтеру необходимо представить акт (иной документ) о выполнении работ, оказании услуг, по поступлению товаров и материалов.

- При заполнении данного документа следует учесть особенности предоставляемых услуг или поступления товаров и материалов.

- Возможны ситуации, когда С ГНО отказывается признать предъявленный к вычету НДС, в связи с тем, что в договоре не указаны детали выполненных работ или технологическая карта оказываемых услуг.

- Счет-фактура

- Бухгалтер предъявляет счет-фактуру на поступление товаров или оказание услуг для получения возмещения НДС.

- Важным моментом является то, что счет-фактура по получению авансового платежа предъявляется в случае, если предприятие не указало данную сумму в книге покупок. В противном случае С ГНО может отказать в возмещении НДС.

- Накладная

- Возможны ситуации, когда отдельный документ не обращает на себя особого внимания, но при возмещении НДС получается, что предъявлен к вычету товар, который фигурирует в документе, по факту не поступал на предприятие.

- Бухгалтеру необходимо внимательно проверять документы на поступление товаров и материалов для исключения подобных ситуаций.

Кроме описанных выше особенностей заполнения бухгалтерских документов для возмещения НДС, возможны и другие нюансы, влияющие на принятие решения С ГНО о возмещении НДС.

Всегда стоит помнить, что правильное заполнение и подача документов в С ГНО позволяют избежать отказа в возмещении НДС и проведут проверку материалов на предмет соответствия законодательству.

Вышеописанные рекомендации и особенности проверки расчета «входного» НДС предъявленного к вычету в С помогут бухгалтеру изучить эту тему более детально и применить полученные знания на практике.

Кто платит косвенные налоги?

Когда вы покупаете товары или услуги, включая отдых в кафе, одежду, электронику или ремонт в доме, вы, как покупатель, несете на себе ндс в той степени, в которой он включен в цену. Таким образом, вы платите косвенные налоги.

Косвенные налоги взимаются практически во всех сферах экономики, начиная от импорта товаров и услуг до потребления и инвестиций. Налог, который вы платите, зависит от ставки НДС, установленной правительством. Эта ставка может быть изменена в зависимости от политической и экономической ситуации в стране.

Использование налоговых льгот или возмещение НДС с покупок может уменьшить вашу общую стоимость покупок. Кроме того, если вы зарегистрированы в качестве предпринимателя или имеете собственное предприятие, вы можете получить возмещение НДС по своим бизнес-расходам.

Таким образом, каждый, кто покупает товары и услуги, платит косвенные налоги, включая НДС. Однако, благодаря налоговым льготам и возможности возмещения НДС, можно уменьшить свои расходы и сэкономить деньги.