Земельный налог представляет собой обязательный платеж, который взимается с собственников земельных участков. Такой налог является одним из основных и исключительно важных источников доходов местных бюджетов. Система и порядок исчисления и уплаты данного налога регламентируются действующим законодательством и требуют от собственников территории знания специальных правил и норм.

Как и другие налоги, земельный налог рассчитывается исходя из определенной базы и ставки налогообложения. Базой исчисления служит кадастровая стоимость земельного участка, которая устанавливается в соответствии с учетными данными о таких характеристиках, как площадь, расположение, назначение и прочее. Для регулярного уплаты земельного налога необходимо ориентироваться на показатели, приведенные в официальных документах и законодательной базе.

Примеры расчета земельного налога:

Допустим, у вас есть земельный участок, кадастровая стоимость которого составляет 1 000 000 рублей. Ставка налога на данный участок составляет 1,5%. Тогда расчет налога будет таким: 1 000 000 рублей × 1,5% = 15 000 рублей.

Другой пример: кадастровая стоимость вашего участка равна 2 500 000 рублей. Ставка налога установлена на уровне 0,8%. Следовательно, сумма налога будет следующей: 2 500 000 рублей × 0,8% = 20 000 рублей.

Важно отметить, что уплату земельного налога осуществляют не только физические лица, но и юридические лица, организации и предприятия, которые являются собственниками земельных участков. Сроки уплаты налога могут варьироваться в зависимости от региона и местного законодательства. В случае невыполнения обязательств по уплате налога, налоговые органы имеют право применять различные санкции и меры воздействия в соответствии с действующим законодательством.

Порядок исчисления и уплаты земельного налога

Как и любой налог, земельный налог начисляется на основании установленных налоговым законодательством правил. Расчет налога производится на основе таких факторов, как площадь земельного участка, его категория, целевое назначение, зональный коэффициент, и другие факторы, определенные законом.

- Расчет налога

Для расчета земельного налога необходимо знать кадастровую стоимость земельного участка. Кадастровая стоимость — это оценочная стоимость земельного участка, установленная государственными органами и записанная в едином государственном реестре недвижимости.

- Сначала необходимо определить коэффициенты для расчета налога в зависимости от категории земельного участка и его целевого назначения.

- Далее необходимо умножить площадь земельного участка на коэффициент категории и целевого назначения, чтобы получить базовую стоимость участка.

- Затем необходимо умножить базовую стоимость на зональный коэффициент, установленный для территории, на которой находится земельный участок.

- После этого полученную сумму необходимо умножить на ставку налога, установленную налоговым законодательством.

Уплата налога

Земельный налог уплачивается в бюджет государства. Сроки уплаты земельного налога определяются налоговым законодательством и могут различаться в зависимости от территории и органа, ответственного за сбор налога.

Обычно налоговый период для земельного налога составляет один календарный год. Земельный налог можно уплачивать как одномоментно, так и в рассрочку.

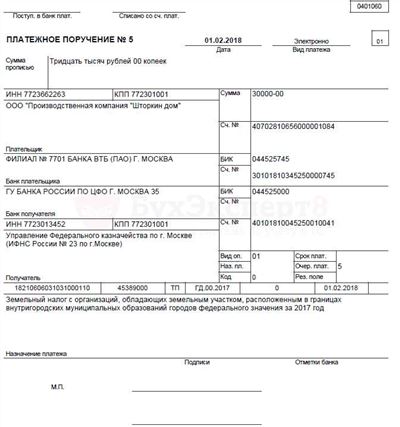

Уплата налога осуществляется путем перевода денежных средств на специальный налоговый счет, указанный налоговым органом. Также возможен безналичный расчет через банк или электронные платежные системы.

| Категория земельного участка | Целевое назначение | Коэффициент |

|---|---|---|

| Сельхозугодья (земли сельскохозяйственного назначения) | Сельское хозяйство | 0,5 |

| Земли промышленности и иных видов размещения производственных объектов | Производственная деятельность | 1,0 |

| Земли населенных пунктов | Жилищное строительство и бытовое обслуживание | 1,5 |

Налоговая база и ставка для исчисления земельного налога

Земельный налог представляет собой один из налогов, который начисляется на территории России. Для исчисления земельного налога необходимо знать налоговую базу и налоговую ставку. Именно эти параметры определяют размер налога, который должен быть уплачен.

Налоговая база для расчета земельного налога определяется как кадастровая стоимость земельного участка. Кадастровая стоимость представляет собой оценку стоимости земельного участка в соответствии с установленными законодательством России показателями, такими как площадь участка, категория земельного участка, его местоположение и прочие факторы. Именно кадастровая стоимость является основой для исчисления налога на землю.

Налоговая ставка для исчисления земельного налога устанавливается органами местного самоуправления и может варьироваться в пределах установленных нормами законодательства. Налоговая ставка выражается в процентах и применяется к налоговой базе для определения суммы налога, которую необходимо уплатить.

Например, если кадастровая стоимость земельного участка составляет 1 000 000 рублей, а налоговая ставка установлена в размере 1%, то размер земельного налога составит 10 000 рублей (1 000 000 рублей x 1%).

Как правило, органы местного самоуправления публикуют информацию о налоговых ставках на официальных сайтах или иных источниках. Также они обязаны уведомить налогоплательщика о размере земельного налога и сроках его уплаты.

Важно отметить, что налоговая база и налоговая ставка могут различаться в зависимости от различных факторов, таких как местонахождение земельного участка, его назначение и другие условия. Поэтому перед началом оплаты земельного налога рекомендуется ознакомиться с соответствующей информацией и обратиться к специалистам для получения подробной консультации.

Кто обязан уплачивать земельный налог и когда

Земельный налог начисляется исходя из стоимости земельного участка, его категории, площади и расположения. Налоговая ставка может варьироваться в зависимости от региона и особенностей местного законодательства. Расчет земельного налога производится государственными органами налоговой службы.

Обязанность уплачивать земельный налог возлагается на собственников земельных участков или на лиц в законном пользовании таких участков. Владельцы земельных участков обязаны самостоятельно определить размер земельного налога, уплачиваемого взамен налога, и самостоятельно его уплачивать. При неправильном расчете налоговой базы собственниками земельных участков государственные органы налоговой службы имеют право взыскать дополнительный налог.

На практике налоги начисляются раз в год, а оплачиваются по квартальным платежам. Для этого собственникам земельных участков необходимо подавать декларацию о собственности на земельный участок и производить расчеты с налоговой службой. Сроки подачи декларации и оплаты земельного налога устанавливаются местными органами власти и могут различаться в разных регионах страны.

Документы для уплаты земельного налога

Исчисление земельного налога происходит в соответствии с законодательством о налогах и специализированными инструкциями. Обычно налог на землю начисляется как процент от кадастровой стоимости земельного участка. Кадастровая стоимость определяется органами регистрации прав на недвижимость и привязана к различным факторам, таким как местоположение, площадь, а также функциональное назначение участка.

Расчет земельного налога можно проиллюстрировать на следующих примерах:

- У вас имеется земельный участок площадью 1000 квадратных метров с кадастровой стоимостью 1 000 000 рублей. Ставка земельного налога составляет 1%. Расчет будет следующим: 1 000 000 * 0,01 = 10 000 рублей.

- У вас имеется земельный участок площадью 5000 квадратных метров с кадастровой стоимостью 5 000 000 рублей. Ставка земельного налога составляет 0,5%. Расчет будет следующим: 5 000 000 * 0,005 = 25 000 рублей.

Важно отметить, что налоговые ставки и порядок их установления могут различаться в зависимости от региона и текущего законодательства. Поэтому для точного расчета земельного налога рекомендуется обратиться в налоговую инспекцию или консультироваться с профессиональным налоговым специалистом.